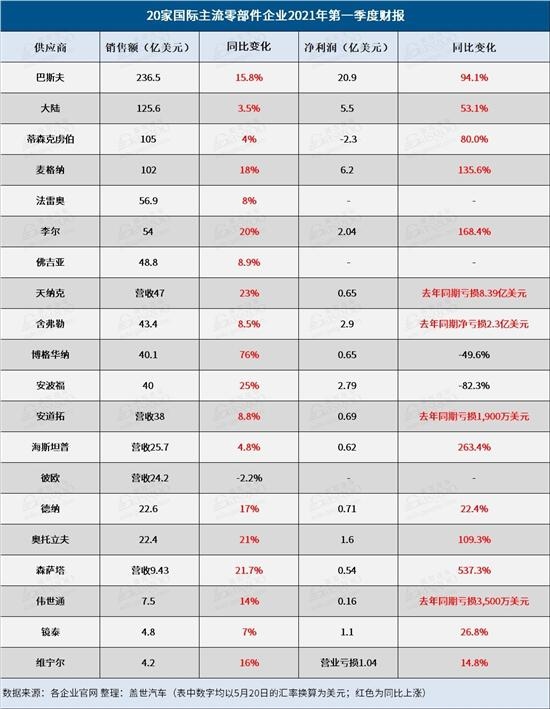

2021年第一季度,随着全球推进新冠疫苗接种,疫情封锁措施有所放松,轻型和重型车需求实现复苏,全球零部件供应商的业绩因此改善。在盖世汽车统计的20家国际主流零部件供企业中,有19家营收实现上涨,其中天纳克、博格华纳、安波福、奥托立夫和森萨塔营收增幅超过20%;15家企业净利润实现增长(部分企业未公布净利润),其中李尔、奥托立夫、麦格纳、海斯坦普和森萨塔净利增幅达三位数。

不过,包括半导体在内的全球原材料短缺和原材料涨价正限制着汽车生产,这种情况将至少持续到今年第二季度。尽管行业面临不确定性因素,安道拓、维宁尔和巴斯夫等多数零部件企业仍上调了2021年业绩预期,预计未来将实现强劲复苏。镜泰首席执行官SteveDowning表示,目前行业动态显示,2021下半年轻型车产量将有所提高,预计到2022年,轻型车产量将持续复苏。

以下为20家国际主流零部件企业财报概况:

巴斯夫:净利润近翻倍

2021年第一季度,得益于产品价格上涨和销量增加,巴斯夫销售额同比上涨16%至194亿欧元;扣除特殊项目前的息税前利润同比上涨42%至23亿欧元;净利润同比上涨94%至17.18亿欧元;净现金流同比改善39%至负9.81亿欧元。其中,因汽车生产复苏,巴斯夫表面技术(SurfaceTechnologies)部门的利润也实现了大幅增长。

在年度线上股东大会上,巴斯夫欧洲公司执行董事会主席薄睦乐(MartinBrudermüller)博士表示:“2021年我们迎来了开门红,我们将2020年第四季度的强劲业务表现延续到了今年第一季度。”

基于第一季度销售额和利润情况、全球经济复苏强于预期,以及更高的原材料价格,巴斯夫上调了2020财报中对2021年的业绩预期。该公司预计,2021年销售额将涨至680至710亿欧元(此前为610至640亿欧元);特殊项目前息税前利润将为50至58亿欧元(此前为41至50亿欧元)。

大陆:一季度销售额达103亿欧元

第一季度,大陆集团销售额达103亿欧元,同比增长3.5%;净收入为4.48亿欧元,同比增长53.1%。大陆集团首席执行官司徒澈先生表示:“从运营角度看,我们在本财年开局良好,中国区业务发展尤为出色。”

细分各子集团业务来看,汽车技术子集团第一季度销售额同比下降2.2%,至41亿欧元。不过,该子集团各项订单正在不断增加。如完全互联的中央高性能计算单元的订单总额上升到约50亿欧元,目前相关产品已在大众汽车的ID.3、ID.4以及中国的ID.6车型上应用。

橡胶技术子集团一季度表现良好,特别是在中国和北美地区。一季度销售额达42亿欧元,同比增长6.6%,调整后的息税前利润率为14.5%。

动力总成技术子集团亦取得不错的成绩,销售额为20亿欧元,增长3%,调整后息税前利润率为3.8%。该子集团的增长受益于电气化业务的发展,如创新的高压部件获得销售额高达数亿欧元的订单。

不过,面对复杂多变的全球市场环境,大陆集团对2021年整体车市表现持乐观态度,财报中显示,预计2021财年乘用车和轻型商用车产量将同比增长9%至12%。此外,财报中透露,此前公司的重大调整决策依然在有序推进中。依据最新股东大会决议,公司将按计划于今年9月拆分纬湃科技,同时自2022年1月1日起,将把‘自动驾驶及出行’和‘安全’作为两个独立的事业群进行运营。司徒澈表示:“各项调整将使我们在制定差异化和多样化的战略时拥有清晰的方向和更多的自由。在辅助及自动驾驶领域,我们将系统地关注增长和面向未来的技术;在安全方面,则更注重价值百科增长。”

蒂森克虏伯:净亏损大大改善

今年1至3月,蒂森克虏伯订单交易额同比上涨14%至86亿欧元;销售额同比稍涨4%至86亿欧元;调整后息税前利润为2.2亿欧元,2019/2020财年同期则为亏损2.79亿欧元;净利润为亏损1.87亿欧元,但较2019/2020财年同期上涨7.58亿欧元。当季,该公司几乎所有部门业绩都实现上涨,重组和提效措施也对数据产生了积极影响。

当季度,蒂森克虏伯汽车技术部门订单交易额和销售额分别同比增长9%和6%。得益于中国市场的需求总体良好,这些增长主要来自于汽车原装设备业务,特别是转向系统、凸轮轴模块和阻尼减震系统。如果没有出现半导体产品供应的瓶颈,订单交易额和销售额的增幅本可以高得多。汽车部门调整后息税前利润为7,500万欧元,明显高于去年同期的800万欧元。

基于上半财年的良好表现,蒂森克虏伯上调了全年销售额和利润预期。该公司预计本财年(2020年10月至2021年9月)销售额同比增幅将为较小的两位数,但仍低于疫情前水平,此前预期则为较高的个位数增幅;调整后息税前利润将涨至5亿欧元左右,此前预期为近乎收支平衡。虽然该公司业绩将有明显改善,但预计仍将净亏损5亿欧元左右,此前预期范围为净亏损5至10亿欧元。

麦格纳:净利润增长逾一倍

麦格纳第一季度净利润大涨136%至6.15亿美元,2020年第一季度全球汽车生产因疫情封锁停滞,净利润仅为2.61亿美元;营收上涨18%至102亿美元;税前营业利润同比上涨109%至8亿美元;调整后息税前利润上涨91%至7.7亿美元。

就地区来看,麦格纳北美第一季度销售额同比上涨约2%至46亿美元,北美轻型车产量与去年同期持平;欧洲销售额同比上涨21%至47亿美元;亚洲销售额上涨179%至9.24亿美元,这主要是因为中国市场的轻型车产量同比增幅达87%,去年同期中国工厂因疫情关停。

就部门来看,今年第一季度,得益于新项目的推出和全球新车产量上涨,麦格纳车身外饰及结构部门营收同比增长9%至40亿美元;动力和智能技术部门(包括动力系统、电子产品和反光镜)营收同比上涨25%至32亿美元;座椅系统部门营收同比上涨3%至13亿美元;整车解决方案部门销售额同比飙升40%至18.5亿美元。

此外,麦格纳还上调2021全年净利润预期至22-24亿美元,此前为21-23亿美元;营收为402至418亿美元,此前为400至416亿美元。

法雷奥:所有市场表现超预期

2021年第一季度,法雷奥销售额同比增长8%至46.67亿欧元,所有市场表现均超出预期。

就部门来看,法雷奥原装设备部门(Originalequipment)销售额为39.37亿欧元,在总销售额中占比84%;售后市场销售额为5.08亿欧元,市场占比11%。

法雷奥董事长兼首席执行官JacquesAschenbroichi表示:“首先,我要感谢我们团队的努力,使我们能够在电子零部件短缺的时期完成所有客户的订单。与2019年(疫情危机前一年)相比,法雷奥第一季度在全球所有地区和所有业务领域的表现都非常强劲。这种出色表现将在第二季度继续下去。这清楚地表明,尽管面临半导体供应危机,法雷奥仍证实了其实现稳健增长的潜力。这一业绩证明了集团在电气化和ADAS领域的独特定位,高附加值技术为公司带来了商业上的成功,并增强了增长潜力。”

李尔:两部门销售额增幅均超大盘

今年第一季度,李尔销售额上涨20%至54亿美元;净利润为2.04亿美元,较去年同期的7,600万美元上涨168%;核心营业利润同比上涨64%至3.36亿美元;现金流同比上涨19%至1.35亿美元。

李尔两大部门的销售额增幅均超过市场水平,座椅和电子系统分别超出大盘9个百分点和10个百分点。具体来看,核心座椅业务调整后利润为3.07亿美元,较去年同期上涨53%,销售额为40亿美元,同比上涨19%;电子系统调整后利润为9,530万美元,同比大增81%,销售额为13.6亿美元,同比增幅为24%。

李尔预计,2021全年净销售额将为203.5至211.5亿美元,这反映出该公司受到半导体和其他零部件短缺的影响;核心营业利润将为11.4至13.1亿美元;调整后息税前利润将为17至18.7亿美元。李尔表示,预计这些影响“将持续到第二季度,但会在下半年有所减缓”。5月7日,李尔股价下跌1.5%至每股195.12美元。

佛吉亚:销售额达40.05亿欧元

2021年第一季度佛吉亚销售额达40.05亿欧元,按照报表统计实现增长8.9%,其中座椅、内饰和绿动智行事业部实现两位数内生性增长;虽然受限于电子元器件短缺因素影响,歌乐汽车电子事业部仍旧实现5.7%的内生性增长。

亚洲市场表现强劲,销售额实现48.7%的内生性增长,这主要归功于中国市场的强力推动。中国市场在第一季度实现了88.4%的内生性销售额增长,高于区域汽车产量480个基准点,所有事业部均实现两位数增长。佛吉亚在亚洲和中国市场的销售额显著超过2019年第一季度表现。

佛吉亚保持其2021年全球汽车产量将达到7,660万辆的预测,并进一步明确了全年财务目标:(1)预计销售额将至少达到165亿欧元,销售额表现超市场600个基准点以上;(2)营业利润率将为约7%,接近疫情前水平;(3)净现金流将达约5亿欧元,至2021年底实现净债务息税前利润率小于1.5x。

天纳克:营收上涨23%

今年第一季度,天纳克营收上涨23%至47亿美元;净利润为6,500万美元,去年同期亏损8.39亿美元(包括8.67亿美元的重组和减值支出);调整后息税折旧摊销前利润上涨62%至3.88亿美元。

天纳克首席执行官BrianKesseler表示:“天纳克团队持续了去年下半年的乐观势头,实现了强劲的第一季度业绩。我们严谨的业绩重点,包括我们的Accelerate+计划,使所有营业部门实现利润率增长和更好的自由现金流。我们为团队的奉献和在业绩上的不断进步感到骄傲。”

尽管面临芯片短缺的挑战,天纳克预计2021年第二季度营收为43.5至45.5亿美元;调整后息税折旧摊销前利润为3.25至3.55亿美元。该公司上调2021全年营收预期至176至181亿美元;调整后息税折旧摊销前利润为13.5至14.5亿美元。

舍弗勒:净利润实现扭亏为盈

第一季度,舍弗勒销售额同比增长11.2%至35.6亿欧元;得益于汽车科技部门的推动,毛利率为26.9%,去年同期则仅为24%;净利润扭亏为盈,从去年同期的亏损1.86亿欧元增长4.21亿欧元至2.35亿欧元。

舍弗勒表示,中国的复苏推动公司实现了积极的营收情况,虽然美洲和欧洲地区的经济恢复缓慢,但仍有明显的强劲复苏迹象。该公司上调了2021全年预期,现在预计2021年销售额将同比增加逾10%,息税前利润率将为7-9%,自由现金流超过3亿欧元。

博格华纳:第一季度营业利润翻倍

汽车零部件供应商博格华纳(BorgWarner)表示,该公司2021年一季度营业利润从去年同期的1.89亿美元翻倍至4.03亿美元;2021年一季度净销售额达40.09亿美元,较去年同期上涨76%,这主要是得益于去年10月该公司收购了德尔福科技(DelphiTechnologies),产品需求增加,且正值全球市场从疫情中复苏;净利润减半至6,500万美元。

虽然全球半导体芯片短缺冲击汽车行业,但博格华纳仍上调了2021年销售额预期,若不再因疫情出现减产,该公司预计全年销售额为148至154亿美元,这意味着有机销售额增幅将为12%至17%;预计轻型车和商用车市场增长至约9%-12%;营业利润率将为8.7%至9.4%。5月5日,博格华纳股价上涨5.4%,至每股51.12美元。

安波福:中国市场营收几近翻倍

安波福今年第一季度营收同比上涨25%至40亿美元,其中,亚洲地区营收同比上涨64%(中国增幅达94%),欧洲同比上涨11%,北美和南美分别同比增加5%和28%;净利润同比下跌82%至2.79亿美元,去年同期为15.72亿美元,原因是当时与现代完成组建自动驾驶合资企业Motional;得益于全球汽车产量上涨,调整后营业利润飙升89%至4.37亿美元;调整后营业利润率为10.9%,去年同期为7.2%;调整后息税折旧摊销前利润为6.3亿美元,去年同期仅为4.11亿美元。

安波福总裁兼首席执行官KevinClark表示:“虽然全球供应链吃紧,但我们开局良好,营收、利润和现金流均超过预期,充分彰显了我们跑赢大盘的能力。”

不过,安波福称,恶劣天气和供应链进一步中断延长了该公司客户的停产时间。运费、树脂和铜涨价也成为供应限制。该公司预计,2021年净销售额将为151.25至157.25亿美元;调整后息税折旧摊销前利润将为23.25至24.75亿美元。

安道拓:亚洲市场利润翻倍

今年1月至3月,安道拓扭亏为盈,净利润实现6,900万美元,去年同期则为亏损1,900万美元;营收同比增长8.7%至38亿美元。这标志着安道拓连续第二个季度实现盈利,该公司正试图从过去一年的动荡中复苏,并改善疫情爆发之前的财务问题。

就市场而言,安道拓美洲市场调整后息税前利润同比下降40%至6,400万美元,下降原因是供应链中断;欧洲、中东和非洲市场的调整后利润同比增长了一倍多,达到1.41亿美元,部分原因是上市成本降低和运营效率提高;得益于上市成本和运费降低,该公司亚洲业务的调整后利润同比增长近一倍,至1.21亿美元。

安道拓预计,2021下半年的业务复苏将足以抵消诸多不利因素,包括全球芯片短缺问题,该问题已导致汽车停产和石化供应链中断。

海斯坦普:净利润大涨263%

海斯坦普第一季度营收同比上涨4.8%至21.08亿欧元;净利润为5,090万欧元,较去年同期大涨263.4%。同期,该公司在南方共同市场(MERCOSUR)和北美的营收同比下跌;但在西

欧和东欧的营收同比增幅为个位数,在亚洲则同比大涨38.3%。

考虑到目前的情况,海斯坦普重申了其在2020年财报中提供的2021财年预期,这意味着在外汇不变的情况下,该公司的营收增长将优于市场;EBITDA利润率将超过12%。此外该公司将继续其资本支出适度政策,预计资本支出将接近总收入的7%。

彼欧:汽车业务营收增13.6%

2021年第一季度,彼欧的综合营收(不包括合资企业)达到19.85亿欧元,同比减少2.2%,但按固定汇率计算,较2020年第一季度增长1.5%。

当季度,彼欧汽车业务营收同比增长13.6%,这主要是受到中国市场的拉动,该集团90%的经济收入来自中国。上季度,彼欧在除中国以外的全球市场表现稳定(-0.4%),在欧洲和亚洲(不包括中国)跑赢大盘,分别高出4个和21.9个百分点;在中国实现了79.2%的业务增长,未来数个季度还将加速增长。

不过,全球汽车生产仍然高度不稳定,而且地区之间的差异越来越大。所有地区的半导体和原材料供应链仍面临压力,经济和新冠疫情导致复苏放缓,特别是在欧洲。彼欧基于2021年全球汽车产量(即7700万辆)的假设,以及考虑到其灵活性和成本削减计划,预计2021年营收将实现强劲反弹,营业利润率将达6%,与2019年水平相似,自由现金流将超过2.2亿欧元,高于2019年水平。

德纳:净利润增长22%

汽车零部件供应商德纳表示,得益于轻型和重型车的需求复苏,2021年第一季度销售额实现增长,但由于原料成本提高和其他供应链限制,利润有所收窄。

德纳第一季度营收为22.6亿美元,同比增长17%;净利润为7,100万美元,较去年同期增长22%;调整后息税折旧摊销前利润为2.34亿美元,同比增幅约14%;调整后自由现金流为负2,600万美元,但较去年同期的负1.14亿美元有所改善。

尽管供应限制对德纳今年的业务带来了风险,该公司仍上调2021年稀释调整后每股收益为2.1至2.6美元,此前为每股1.9至2.4美元;预计全年销售额为85至90亿美元;调整后息税折旧摊销前利润将为9.2至10亿美元。

奥托立夫:净利润翻倍

奥托立夫表示,虽然疫情仍在一些方面影响公司,但第一季度其有机销售额同比增长17.9%;净销售额同比上涨21%至22.4亿美元;营业利润为2.37亿美元,较去年同期的1.34亿美元上涨77%,也超过了分析师2.01亿美元的平均预期;净利润同比大涨110%至1.57亿美元。

奥托立夫仍预计,2021年有机销售额增长将为约20%,调整后营业利润率约为10%,预计今年净销售额增幅约为23%,此前预期则为25%。

奥托立夫首席执行官MikaelBratt表示,包括半导体在内的全球原材料短缺已限制轻型车的生产,“我们预计这种情况要持续到今年二、三季度”。1月,奥托立夫表示,虽然半导体短缺未直接影响该公司,但可能对2021年上半年的汽车生产带来负面影响。

森萨塔:净利润大涨537%

森萨塔科技2021年第一季度销售额达9.43亿美元,同比上涨21.7%;净利润为5,373万美元,较去年同期的843.1万美元大幅上涨537%。该公司第一季度在乘用车、重型商用车和工业应用等业务领域全面恢复并实现强势增长。

森萨塔总裁兼首席执行官JeffCote表示:“森萨塔科技创纪录的第一季度销售额表明,我们在乘用车、重型商用车和工业市场业务复苏之后,实现了持续强势增长。除强劲的终端市场外,森萨塔科技本季度乘用车业务增长超过终端市场910个基点,重型商用车业务增长超过终端市场1,070个基点。尽管供应链面临着广泛的挑战,但我们高效地适应不断变化的外部环境,使得公司能够显著地从整体业务复苏中获益,对此我们倍感欣喜。我们长期发展策略的执行情况持续良好,近期在智能网联领域对XirgoTechnologies公司的收购以及在电动化领域与中汇瑞德共同成立新的合资公司便是最好的佐证,为森萨塔科技广泛的技术组合带来了关键的中压电气保护技术。”

森萨塔科技执行副总裁及首席财务官PaulVasington表示:“森萨塔科技第一季度财务表现强劲,相较于去年同期,销售额同比有机增长19%,调整后的运营收入同比增长45%。同时,为了反映出收购XirgoTechnologies公司、目前市场环境以及近期债务交易对公司的影响,我们校正并上调了公司全年业绩指引。我们预计2021年全年销售额将在36.85亿美元至38.25亿美元之间,调整后的每股收益将在3.2美元至3.5美元之间。对于2021年第二季度,我们预计销售额将在9.6亿美元至9.9亿美元之间,调整后的每股收益将在0.84美元至0.9美元之间。”

伟世通:一季度扭亏为盈

伟世通表示,该公司去年下半年的表现允许其在今年第一季度致力于增长战略。今年第一季度,伟世通扭亏为盈,净利润从2020年第一季度的亏损3,500万美元涨至1,600万美元;销售额同比增长16%至7.46亿美元;调整后息税折旧摊销前利润同比大涨94%至6,400万美元;毛利润同比上涨38%至7,300万美元。

第一季度,伟世通新业务收入为18亿美元,与去年同期的8亿美元形成了鲜明对比。该公司在一季度发布了六款新产品,大多数为电子集群,预计今年将推出逾50款产品。

伟世通首席执行官SachinLawande在声明中表示:“随着2020下半年的出色表现,伟世通在2021年第一季度持续执行增长战略。新业务18亿美元的销售额显示了我们核心产品的优势,以及符合行业数字化和电气化的关键趋势。”

镜泰:净利润增27%

今年第一季度,镜泰净利润上涨27%至1.1亿美元;毛利率约为38%,较去年同期高340个基点,但低于该公司全年毛利率预期范围;净销售额同比上涨7%,至4.8亿美元;营业利润为1.3亿美元,较去年同期的1.05亿美元上涨27%。同期,镜泰的全球后视镜交付量同比上涨13%,至1,178万套。

镜泰表示,一季度零部件短缺使北美轻型车产量水平同比下滑12%,欧洲、日本和韩国市场的产量也同样受到了影响,这种短缺及其导致的生产调整使其一季度营收减少约4,500万美元。尽管如此,镜泰表示,今年第一季度的销售额为历史第二高,仅次于2020年第四季度的销售额。

镜泰预计,2021全年营收将为19.4至20.2亿美元;毛利率将为39%至40%。Downing表示:“尽管供应链问题持续影响着当前的汽车生产环境,但我们对2021年的预期依然强劲。虽然这些问题短期内会造成不稳定的情况,但目前行业动态显示,2021下半年轻型车产量将有所提高,预计到2022年,轻型车产量将持续复苏。”

维宁尔:营收同比上涨16%

维宁尔第一季度营业亏损收窄至1.04亿美元,去年同期则为亏损1.22亿美元;营收同比上涨16%至4.19亿美元;毛利润为5,600万美元,毛利率为13.4%;营业现金流为负1.1亿美元。

去年疫情首次爆发时,维宁尔业务受到重创。但那之后,全球汽车生产已普遍恢复正常,同时汽车业面临电子零部件短缺问题,尤其是半导体产品。维宁尔表示,芯片短缺已导致一季度产生额外成本,同时,该公司也在应对疫情造成的持续动荡。维宁尔首席执行官JanCarlson在声明中表示:“我们预计这些动荡将持续到第二季度,其后才会逐渐减缓。”

维宁尔表示,因疫苗接种缓解疫情封锁措施,半导体行业开始赶上需求节奏,预计2021下半年将实现强劲复苏。该公司预计,2021全年有机销售额增长将超过25%;营业亏损和现金流表现将较去年有所改善;年底现金结余将超过4亿美元;全年订单量将较去年增长,主要订单量来自于下半年。

责任编辑:庞小涵

原标题:20家零部件供应商一季度财报营收普涨